期货套利,作为金融市场中的一种重要交易策略,旨在通过同时买入和卖出相同或相关但价格存在差异的期货合约,以锁定利润或降低风险。简单来说,套利交易就是寻找市场中不合理的价格差异,并通过交易来消除这种差异,从而获取收益。

一、期货套利的基本原理:

期货套利的基本原理在于期货市场的价格发现功能和合约的标准化。在一个有效的市场中,相同或相关的期货合约价格应该保持一致或存在合理的价差。然而,由于市场参与者对信息的获取和处理能力不同,或者由于市场供需关系、交易成本、流动性等因素的影响,不同市场、不同时间、不同品种的期货合约价格可能会出现不合理的差异。套利者正是利用这种差异,通过买入价格偏低的合约、卖出价格偏高的合约,以期在合约到期时或价格差异消失时,通过平仓获取利润。

二、期货套利的类型:

1. 跨期套利:跨期套利是指在同一交易所内,同时买入和卖出同一品种但不同交割月份的期货合约。当市场预期某一月份的期货价格将高于另一月份时,套利者可以买入近月合约、卖出远月合约,以期在价格差异缩小时获取利润。

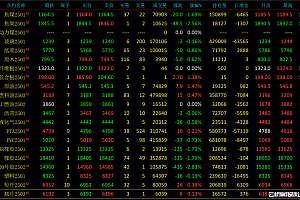

2. 跨市套利:跨市套利是指在不同交易所之间,同时买入和卖出相同品种但价格存在差异的期货合约。由于不同交易所的交易规则、市场参与者、交易成本等因素的差异,同一品种的期货合约在不同交易所的价格可能存在差异。套利者可以利用这种差异,在低价市场买入合约、在高价市场卖出合约,以期在价格差异缩小时获取利润。

3. 跨品种套利:跨品种套利是指同时买入和卖出相关但不同品种的期货合约。这些品种之间通常存在某种关联关系,如上下游产业链、替代品等。当市场预期某一品种的期货价格将高于另一品种时,套利者可以买入低价品种合约、卖出高价品种合约,以期在价格差异缩小时获取利润。

三、期货套利交易的操作步骤:

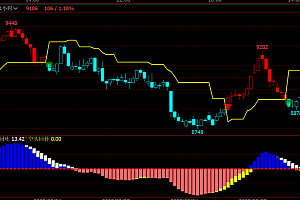

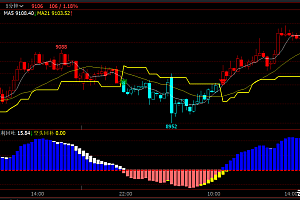

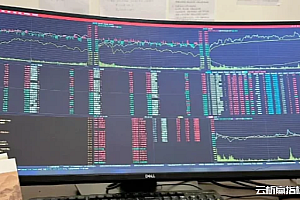

1. 市场分析:在进行套利交易前,套利者需要对市场进行深入分析,了解当前市场的价格动态、供需关系、政策环境等因素,以及不同品种、不同市场之间的价格差异和关联关系。这有助于套利者判断当前市场是否存在套利机会。

2. 制定交易计划:在确定了套利机会后,套利者需要制定详细的交易计划,包括交易品种、交易数量、交易时间、止损点等。交易计划应该充分考虑市场的风险因素,以确保在价格波动时能够保持稳定的收益。

3. 下单执行:在制定好交易计划后,套利者需要按照计划下单执行。在下单时,套利者需要确保交易指令的准确性和及时性,以避免因交易延迟或错误而导致的损失。

4. 监控与调整:在交易执行过程中,套利者需要密切关注市场的动态变化,以及交易的执行情况。当市场出现不利变化时,套利者需要及时调整交易计划或采取止损措施,以控制风险。

5. 平仓结算:当套利机会消失或达到预期的收益目标时,套利者需要平仓结算。在平仓时,套利者需要确保交易指令的及时性和准确性,以避免因交易延迟或错误而导致的损失。

四、期货套利的风险管理:

1. 市场风险:市场风险是套利交易中最为常见的风险之一。由于市场价格波动的不确定性,套利者可能面临价格差异缩小或消失的风险。因此,在进行套利交易时,套利者需要充分考虑市场风险,并制定相应的风险管理策略。

2. 流动性风险:流动性风险是指由于市场流动性不足而导致的交易延迟或无法成交的风险。在套利交易中,如果某一市场或品种的流动性不足,可能导致套利者无法及时平仓或调整交易计划。因此,套利者需要关注市场的流动性状况,并采取相应的风险管理措施。

3. 信用风险:信用风险是指由于交易对手方违约而导致的损失风险。在套利交易中,如果交易对手方无法履行合约义务或出现违约行为,可能导致套利者面临损失。因此,套利者需要选择信誉良好的交易对手方,并采取相应的风险管理措施。

4. 操作风险:操作风险是指由于交易指令错误、系统故障或人为因素等导致的损失风险。在套利交易中,套利者需要确保交易指令的准确性和及时性,并采取相应的风险管理措施以避免操作风险的发生。